在啤酒中寻找茅台-凯发ag旗舰厅

过去很多年,白酒是牛股辈出的超级黄金赛道,茅五泸洋汾舍鬼均上涨了数十倍。而同作为酒类的啤酒,却曾是很多投资者的噩梦。

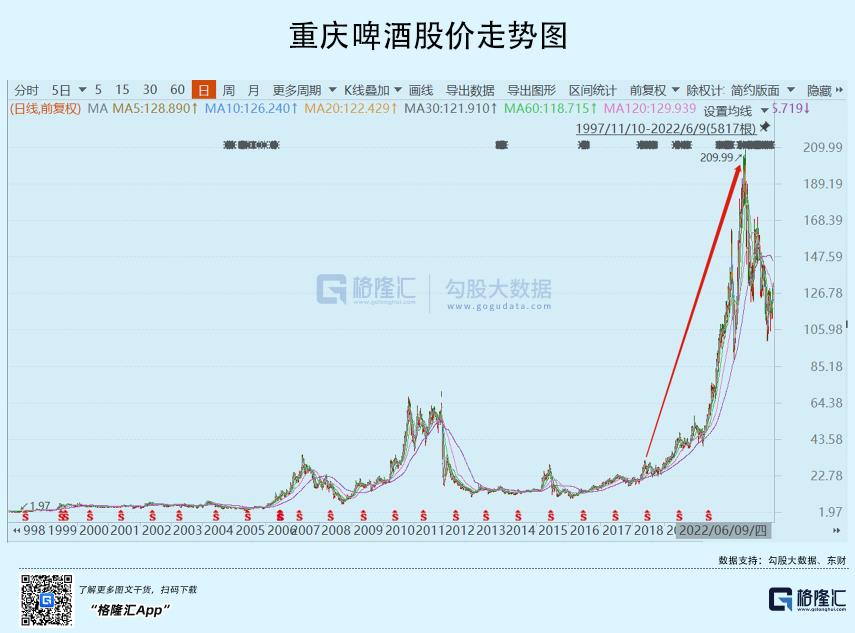

2018年之前的10多年,重庆啤酒一直趴在地上,而之后的3年内一度大涨超过1000%。另外,青岛啤酒同期一度大涨超310%,珠江啤酒一度大涨超240%。

目前,啤酒位于食品饮料大行业估值之首,整体pe为43倍,高于白酒的31倍,更是远高于调味品、乳制品、烘焙食品、软饮料、肉制品等。

资本市场究竟是如何看待当前的啤酒赛道?未来还具备长期的投资价值吗?谁会成为啤酒中的茅台?

对于价值投资者而言,一笔好的投资最重要的是定性分析,因为它直接决定了投资的成败。而定量分析做多少是多少,无非是赚多赚少的问题。

我认为,定义分析最重要的是研究行业的门槛(供给端)以及行业中长期的成长性。因为这决定了这是一笔30%的投资,还是一笔3-5倍的投资。

啤酒是一门好生意吗?

过去很多年不是,现在是,未来几年内都会是。

行业发展一般会经历4个阶段。第一阶段是需求爆发,供给爆发,就如当前的新能源汽车与光伏。第二阶段是需求放缓,供给继续扩张。行业竞争态势会恶化,往往避免不了惨烈的价格战。第三阶段是需求萎缩,供给萎缩。行业在经历至暗时刻之后,有可能出现老大净利率维持在很低的水平,老二不赚不亏,老三扛不住退出市场。第四阶段是需求复苏,供给稳定。当落后的中小玩家纷纷退出市场之后,行业里的大玩家瓜分整个市场,供给相对稳定,盈利能力反而上行。

啤酒也经历过这样的行业变迁。1985-2002年,行业发展早期,由于运输半径等因素,啤酒厂遍布全国,地方势力割据。2003-2013年,大中型啤酒厂开始“跑马圈地”,叠加海外啤酒巨头进军中国,开启大规模的兼并战;2014-2018年,全国啤酒市场格局逐步形成“春秋五霸”——华润啤酒、青岛啤酒、燕京啤酒、重庆啤酒以及百威啤酒。它们曾疯狂扩产能,价格大厮杀。杀得最惨烈的时候,市场最好的两家啤酒企业——华润和百威净利率水平降低到2-3%的水平,而过往往往有15%-20%的净利回报。

2018年开始,五大啤酒厂不再内卷,形成默契走高质量发展之路——从追求量转变为追求价。这也迎合了消费升级的大趋势,从爽饮到追求喝好酒的转变。按照我们上面的划分,啤酒行业显然也进入了第四阶段,供给稳定,行业市场的5大玩家几乎瓜分整个市场,且纷纷持续提价,盈利能力以及确定性抬升。这亦是最近3年啤酒龙头涨幅惊人的重要逻辑。

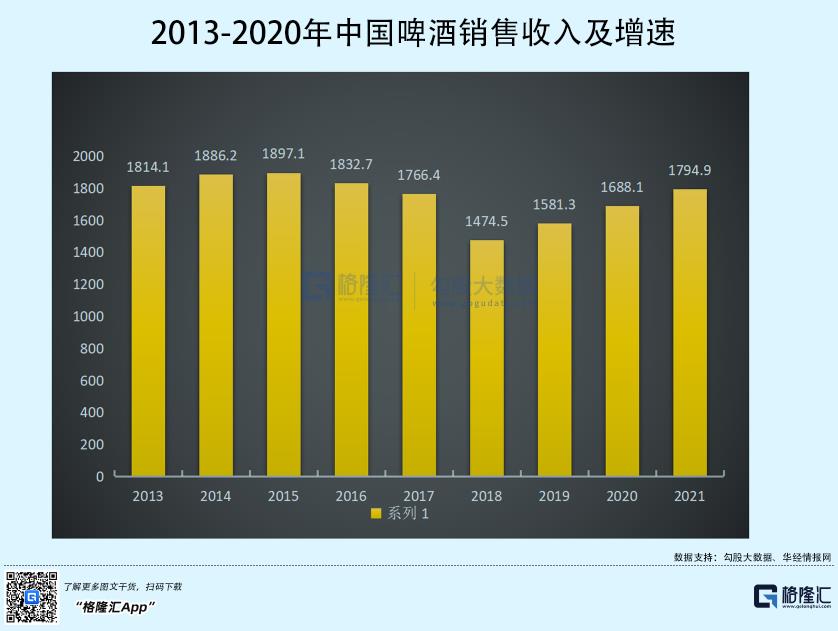

2013-2021年,中国啤酒行业规模并无增长,但结构变化很大。2018年,行业销售规模仅1474.5亿元,较2015年高点大幅缩减422亿元,也可见那些年啤酒的“价格战”有多么激烈。随后巨头们纷纷开启中高端化进程,行业规模快速上升至2021年的1794.9亿元,回升320亿元。

中国啤酒销量早于2013年见顶,从5058.2万千升持续回落至2020年4261万千升,7年累计下滑15.8%。同期产量从2013年的5061.5万千升回落至2020年的3411.1万千升,累计下滑32.6%。

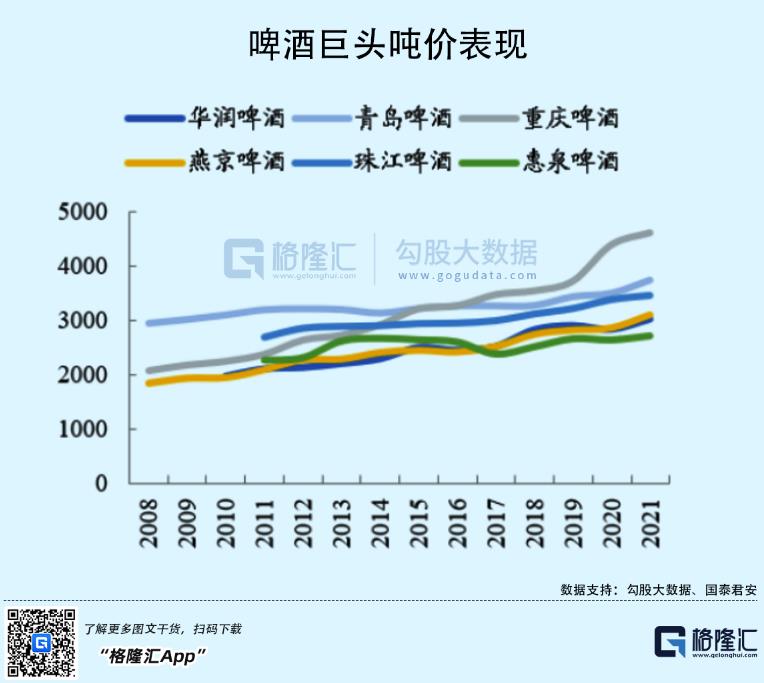

缩量的同时,中国啤酒自从2018年开启10年来首次全行业的普遍提价(上一次是2008年),即行业停止价格战,正式开启高端化的进程。2018-2019年,华润和青岛的吨价分别提升11.92%、5.02%。在2021年下半年,华润勇闯天涯系列再度提升10%左右,百威亚太调整部分产品价格约3%—10%。

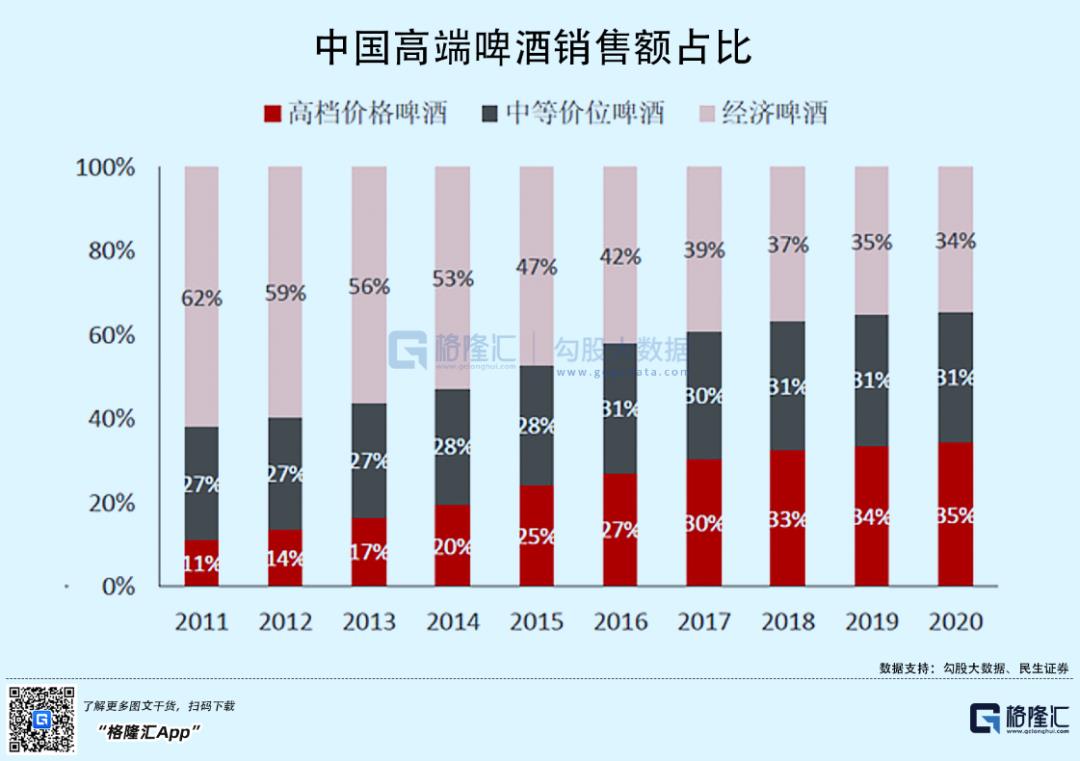

高端啤酒销售规模自从2018年开始有明显提升,2020年已经占到了35%,首次超越中端与低端啤酒的占比。细分看,高端市场外资品牌占据强势地位。其中,百威亚太2020年吨价将近5000元,而国内企业普遍为3000元,与国外发达国家的6000-7000元还有较大提价空间。零售单价来看,2021年中国内地啤酒为2.4美元/升,而同期新加坡、台湾、香港、韩国、日本各为14.8、6.1、5.6、5.4、5.1美元/升。

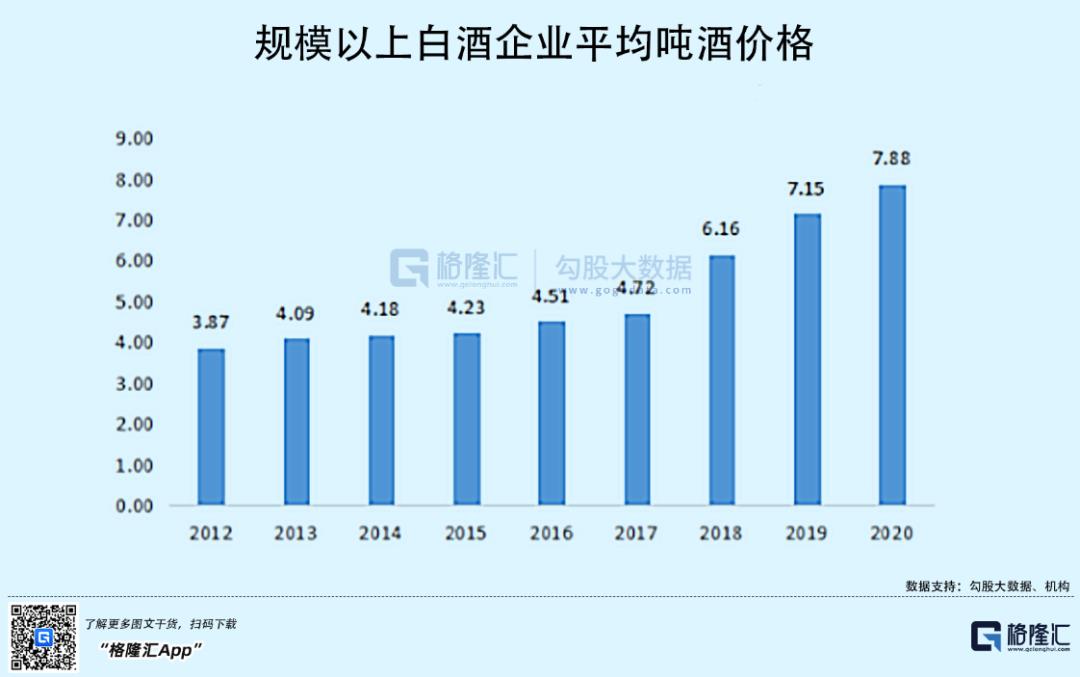

啤酒几乎在复刻白酒赛道的演绎路径。白酒产量峰值在2016年,彼时年产量为1358万千升,此后产量一路下降,到2021年仅为715.63万千升,较高点大幅回撤47.3%。缩量的用时,价格持续上涨,规模以上酒企平均吨价从2016年的4.51万快速攀升至2020年的7.88万,涨幅高达75%。尤其是2018年开启疯狂上涨模式,几乎与啤酒同步。

啤酒几乎跟白酒一样,永续经营模式,先款后货,有大量的预收账款,很少的长短期借款,可以赚取大量的自由现金流,具备长期高额分红的基础。

综上来看,啤酒进入行业发展第四阶段,供给稳定,持续走向高端化,盈利能力大幅提升,确定性也很强,是一门不错的生意。

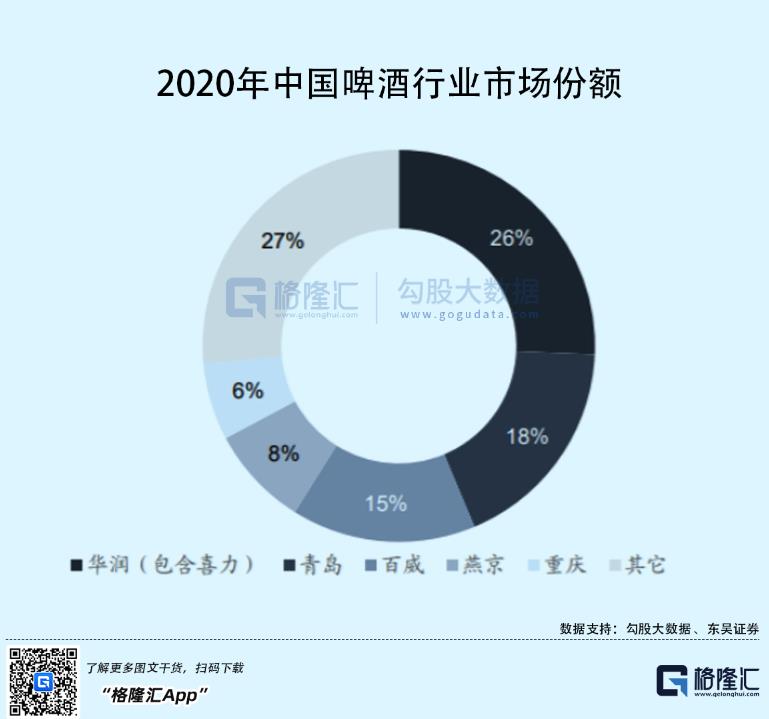

啤酒行业经历了激烈的价格战之后,现在市场格局趋于稳定。按照2020年终端销量口径统计,华润(含喜力)占比高达26%,青岛占比18%,百威占比15%,青岛占比8%,重庆啤酒占比6%。相当于行业top5占比全行业销量的73%。不过,在高端市场中,百威英博销量占比高达41.9%,嘉士伯(已注入重庆啤酒上市公司主体)占比19%,其次是青岛啤酒、华润旗下的喜力。

从单价看,百威高达4910元/吨,其次是重庆啤酒的4703元/吨,后者主要是嘉士伯注入上市主体中,明显抬升了吨价水平。而后是青岛、燕京、华润等厂商,吨价均在4000元以下,与前两者有较大差距。

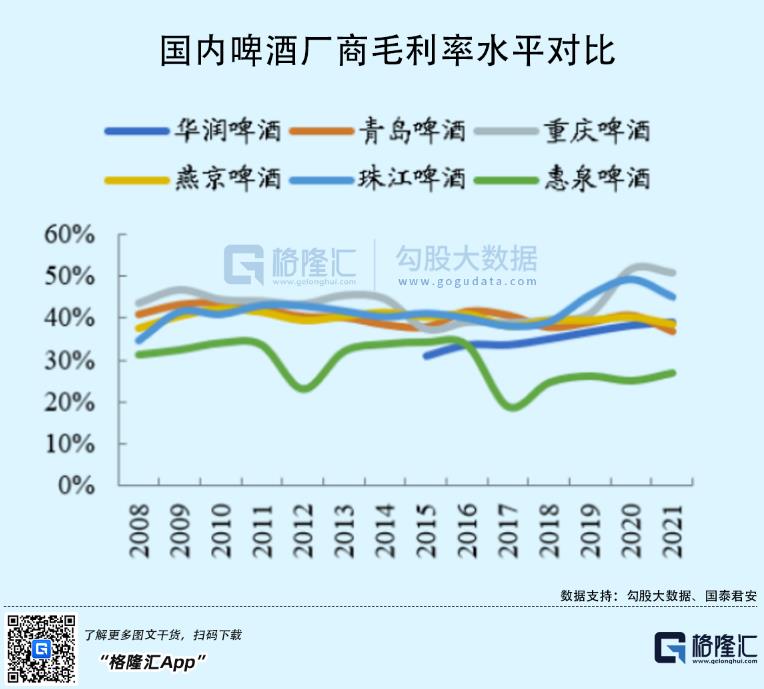

吨价高低决定了盈利能力的强弱。重庆啤酒的毛利率从2018年的39.9%持续攀升至2021年的50.9%,大幅上升11%,珠江啤酒从40.55%抬升至2021年的44.95%(2020年为50.2%),华润从35.1%上升至39.2%,而青岛、燕京啤酒同期毛利率变化则不大。

2021年,重庆、珠江、华润、青岛、燕京销售净利率分别为18.3%、13.8%、13.75%、10.79%、2.45%。净资产收益率(roe)方面,2021年分别为99.68%、6.7%、20.1%、14.5%、1.7%。

其中,重庆啤酒roe尤为高企,主要逻辑是权益乘数翻了3倍之多(从2019年的2.66升至9.03)。2020年,嘉士伯注入重庆啤酒,提高了总资产规模,进而提升了权益乘数。不过,在2019年及以前的3年内(2016-2019年),roe也从15.26%持续攀升至51.25%。

2013年,嘉士伯要约收购增持重啤至60%。成为控股股东之后,开启了一系列的降本增效动作。2014年-2016年,重啤密集关闭低效率工厂,包括重庆本土、广西、安徽、贵州、浙江等地。在2016年,重啤以100万元的价格把佳辰生物卖给了孟德尔基因(累计投入过亿,2011年12月曾制造过9个跌停板的惨案,进而有“关灯吃面”的原始悲情故事),更加聚焦啤酒业务。

在这一系列动作之下,总资产周转率整体向上走,主要是存货以及固定资产整体向上带动的。当然,期间贡献roe增长的主要还是来源于净利率水平的快速提升,从2016年的4.38%抬升至20.34%。当然,这亦是走高端化战略的结果。

综上来看,刨除百威,重庆啤酒在国内几家巨头中盈利能力是最强的,主要逻辑是高端化做得相对最好。根据最近几年的数据看,重庆啤酒的销量也同步放大,而其余几家巨头高端啤酒放量,而中低端缩量,业绩增速要明显低于重啤。

我认为,重啤的成长性以及盈利能力相对最强,它或许就是啤酒赛道中的茅台。当然了,重啤相较于其它竞争对手的优势并没有茅台对于五泸洋等一二线酒企那么大。

目前,投资啤酒股也面临一些风险因素。首先是宏观经济增长压力较大,社会整体消费比较疲软,叠加全国疫情局部反复,啤酒的现饮(主要为餐饮、夜场、酒吧等)渠道会受到不同程度的冲击。

疫情之前(2019年),啤酒现饮销量占比为51.4%,非现饮为48.6%。而疫情后的2020年,现饮销量占比为48%,同比下滑3.4%,首次低于非现饮渠道。销售额口径,现饮5年来占比均在65%以上,但疫情后的比例有不小下滑。现饮渠道销售价格更高,尤其是夜场、高端餐饮中啤酒加价率普遍在100%-200%。如果因为疫情反复亦或是整体消费环境拖累,对于啤酒行业整体的复苏以及提价会产生不小的压力。

啤酒跟白酒不一样,超高端也就13元以上,高端为9-13元,中高端为7-9元,主流为4-7元,低端低于4元。终端售价并不算太高,比较容易受到原材料的冲击。

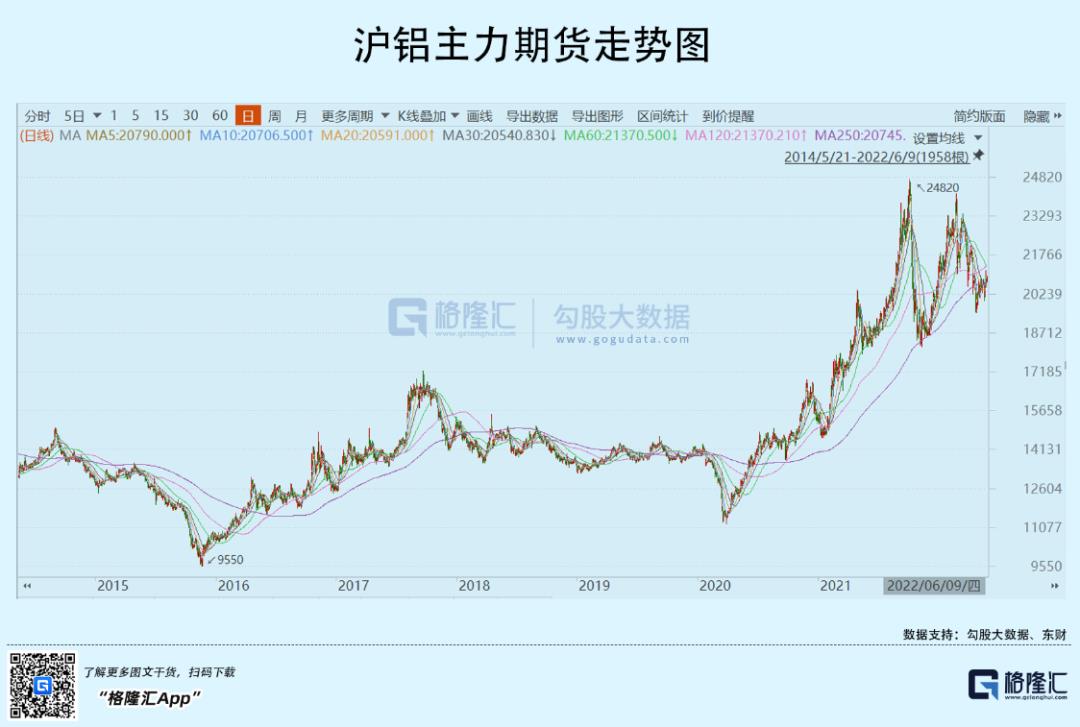

啤酒生产成本最高的是包材(铝、玻璃、瓦楞纸等),占比总成本的51%,其中铝就占8%-13%。另外,麦芽约占总成本的12%。

当前,铝的价格仍然维持2006年以来的高位水平,现价相较于2018-2019年的平均价格上涨50%。芝加哥期货交易所的小麦期货在今年3月一度升高至13.65美元/蒲,而2008年以来以来从未超过10美元。现价仍有10.74美元,较2017年初上涨超过160%。

原材料的大幅上涨,对于啤酒的盈利能力会产生不小的冲击。

从交易层面看,投资风险是啤酒龙头的估值水平。当前,燕京啤酒65倍,重庆啤酒50.5倍,青岛啤酒38.5倍,华润啤酒28.9倍(港股)。整体来看,估值上并不便宜,有些还挺贵的。

好生意好公司往往没有特别好的价格。高瓴旧将李岳在一次分享中这样来看待此问题:今天如果这家公司是值100块钱,市场给了130元,短期看是有点被高估的。但是如果这公司5年后市值1000块钱的,那今天的130块钱就是被低估了。

不过,不同投资者有不同的投资风格与投资周期,啤酒赛道值得重视,但同样要警惕其中蕴藏的一些风险。

本文来自微信公众号 “格隆汇app”(id:hkguruclub),作者:墨羽枫香,36氪经授权发布。